Vor allem während der aktuellen Energiekrise ist es für Sie als Unternehmer von entscheidender Bedeutung, Ihre Energiebeschaffung zu optimieren und Ihr Risikoprofil zu verbessern.

Dabei geht es nicht nur darum, Energie effizient einzukaufen. Gleichzeitig ist es auch wichtig, den Markt zu verstehen und die besten Strategien zu nutzen, um Kosten zu minimieren und Ihre Unternehmensziele zu erreichen. In diesem Blogartikel werfen wir einen tiefen Blick auf die Indexbeschaffung von Strom – eine Methode, die Ihnen dabei hilft, über einen bestimmten Zeitraum hinweg den besten Durchschnittspreis für Ihre Energie zu erzielen.

Weitere Beschaffungsmodelle sind: Stichtagsbeschaffung, Tranchenbeschaffung, Portfoliomanagement und Spotmarktbeschaffung. Darüber finden Sie detaillierte Informationen in den jeweils verlinkten Artikel.

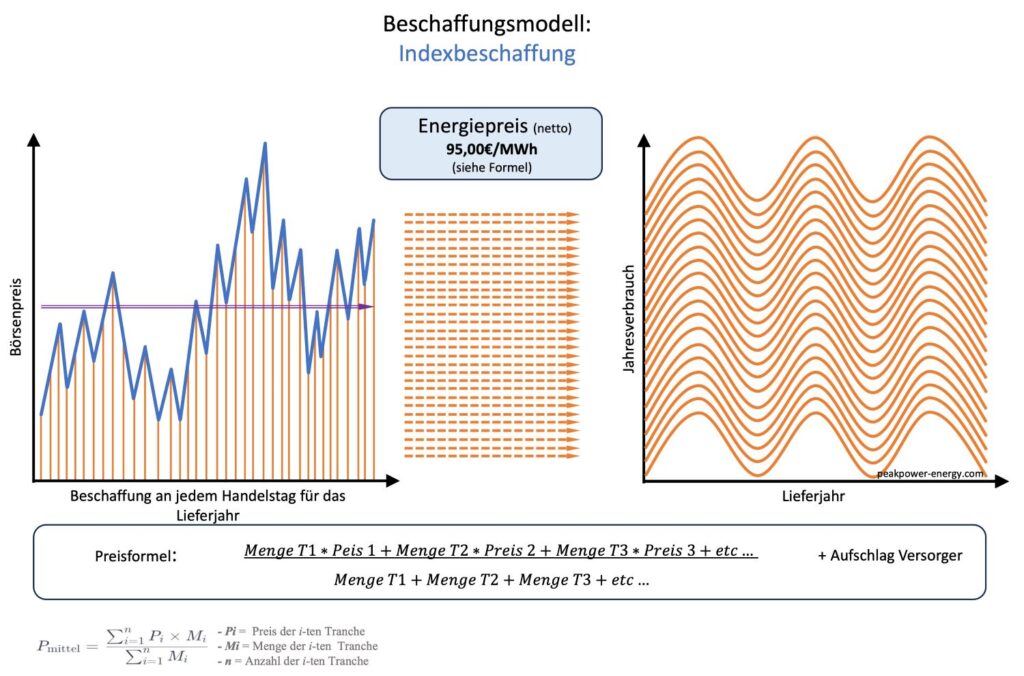

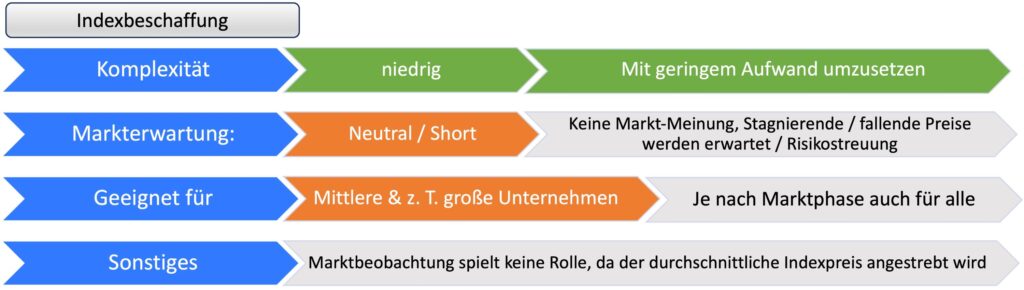

Das Ziel einer Indexbeschaffung ist es, den Marktdurchschnitt als Energiepreis zu erhalten

Wie bei der Tanchenbeschaffung von Strom oder Gas, setzt die Indexbeschaffung auf den Cost-Average-Effect. Das heißt, durch den regelmäßigen Kauf zu verschiedenen Preisen wird das Risiko eines schlechten Timings reduziert und über die Zeit hinweg soll ein günstigerer Durchschnittspreis erzielt werden.

Eine Indexbeschaffung bildet die Preisentwicklung eines jeweiligen Marktes ab. Im Fall von Strom bezieht sich der Index auf die Settlementpreise von Base und Peak der EEX (Europäischen Energiebörse). Kauft man Mengen im Voraus ein, so passiert das über sogenannte Termingeschäfte (Futures oder Forwards).

Nehmen wir an, Sie als Unternehmer entscheiden sich für diese Art der Energiebeschaffung und beginnen ein Jahr vor dem Lieferbeginn mit der Einkaufsphase. Der endgültige Netto-Energiepreis wird der Mittelwert aller Handelstage und deren Settlement Kurse bis zum Lieferbeginn sein. Somit ist diese Strategie von den Einkaufszeitpunkten maximal diversifiziert.

Passive Strategie vs. aktive Strategie

Ein weiterer Vorteil dieser Beschaffung ist, dass sie eine sogenannte passive Einkaufsstrategie ist. Das bedeutet, sie ist psychologisch nicht herausfordernd und Sie müssen sich praktisch um nichts kümmern.

Dennoch wird ein statistisch auf längere Sicht guter Preis realisiert. Je länger der Einkaufszeitraum, desto größer der statistische Vorteil. Vor allem, wenn wir eine passive Strategie mit einer Market-Timing-Strategie wie der Stichtagsbeschaffung vergleichen.

Ein Ausflug in die Investmentwelt

Bekannt geworden ist diese Strategie durch den Fondmanager und Gründer der Vanguard Group, John C. Bogle. Er entwickelte 1976 den ersten Indexfond auf den S&P 500 Index.

Vielleicht kennen Sie diese Strategie aus dem privaten Investment mit ETFs, die in den letzten Jahren sehr beliebt wurde. Fast alle Banken und Broker bieten ETFs und Sparpläne auf ETFs an. ETFs (Exchange Traded Funds) sind börsengehandelte Indexfonds und bilden (replizieren) einen Index nach. Dieser Index kann zum Beispiel der Deutsche Aktien Index (DAX) sein.

Sie kaufen sehr kostengünstig einen ETF auf den Index und partizipieren an dessen langfristiger Wertentwicklung. Im Gegensatz zu einem Investment-Fond, für den zum Teil hohe Gebühren anfallen und ein Fondmanager samt Team etc. bezahlt werden muss. Ein ETF ist passiv gemanagt. Das heißt: die nötigen Ein- und Verkäufe, um den Index zu replizieren, geschehen vollautomatisch.

Einen Index zu schlagen ist auf lange Sicht statistisch fast unmöglich

Zahlreiche Studien belegen, dass über einen Zeitraum von 10 Jahren 90 % der Fonds ihren Vergleichsindex nicht schlagen. 30 % schaffen es nicht mal, in einem Jahr den Index zu schlagen.

Im Gegensatz dazu hat der größte Aktienindex der Welt, der S&P 500, eine durchschnittliche Rendite von 7-8 % pro Jahr. John C. Bogle war überzeugt, dass es die große Mehrheit aktiv gemanagter Fonds nicht schafft, langfristig einen Index zu schlagen. Genau dieses Prinzip verflogt die Indexbeschaffung.

Vorsicht vor leeren Versprechungen

Kein Versorger, Berater oder Händler kann Ihnen garantieren oder auch nur annähernd versichern, dass er besser als der Marktdurchschnitt einkaufen wird. Jeder Einkauf von einzelnen Tranchen liegt einem persönlichen Bias (Marktmeinung) zu Grunde.

Damit ist gemeint: egal, ob durch mathematische Modelle, automatisierte Algorithmen oder persönliche Meinung – die Zukunft kann nicht vorhergesagt werden.

Lieber nur Indexmodelle anstatt Tranchenmodelle?

Dennoch haben Tranchenmodelle, Berater und Versorger ihre Daseinsberechtigung. Insbesondere, wenn es um das Risikomanagement geht. Denn bei einer Indexbeschaffung können Sie nicht auf geänderte Marktsituationen reagieren oder die „Reißleine“ in Form von Stopps ziehen.

Am sinnvollsten ist es meiner Meinung nach, alle Beschaffungsmethoden vollumfänglich zu verstehen und dann je nach dem Risikoprofil Ihres Unternehmens zu entscheiden, welches Modell am besten passt.

Vorteile der Indexbeschaffung

- Starke Risikodiversifizierung

- Marktchancen werden genutzt. Abwärtspreisphasen werden mitgenommen. Die Gefahr aus Angst an Preisspitzen einzukaufen besteht durch den täglichen Einkauf von Energie nicht.

- Einfach umzusetzen und sehr Transparent

- Keine psychologischen Herausforderungen bei der Umsetzung dank täglicher Beschaffung

- Kein besonderes Marktverständnis erforderlich

Nachteile der Indexbeschaffung

- Kaum Flexibilität, um auf Marktveränderungen zu reagieren.

- Geringe Planbarkeit. Das Unternehmen kennt den endgültigen Energiepreis bis zur letzten Tranche nicht. Das Risiko der steigenden Märkte ab der ersten Tranche besteht.

- Keine bessere Beschaffung als zum Marktdurchschnittspreis möglich

- Keine Stopps möglich bei stark steigenden Preisen (Sondervereinbarungen müssten getroffen werden)

Benötigen Sie noch Unterstützung, um die perfekt für Ihr Unternehmen geeignete Beschaffungsstrategie zu finden?

Dann melden Sie sich gerne, um ein kostenloses Strategiegespräch zu vereinbaren.

Ich freue mich darauf, mehr über Sie und Ihr Unternehmen zu erfahren und gemeinsam mit Ihnen Ihren Energieeinkauf zu optimieren.