Termingeschäfte haben oft einen schlechten Ruf und keiner versteht so richtig, was sie sind. Oft werden Termingeschäfte mit maßlosen Spekulationen und irgendwelchen dubiosen Geschäften gleichgesetzt. Dabei sind Termingeschäfte vor allem Absicherungsgeschäfte (hedging) und sorgen für Preisstabilität. Für die Weltwirtschaft sind Termingeschäfte von enormer Bedeutung.

Man unterscheidet zwischen unbedingten Termingeschäften, das sind Futures und Forwards, sowie bedingten Termingeschäften. Letzteres sind Optionen, die für mich ein fester Bestandteil meines Kapital- und Risikomanagements sind. Meiner Meinung nach ist das Verständnis um Terminmärkte das wichtigste Verständnis überhaupt, wenn man verstehen will, wie die globalen Märkte funktionieren.

Der schlecht Ruf kommt wohl von Filmen wie:

- Wall-Street

- The Big Short

- Rouge Trader

- Wolf of Wallstreet

- Margin Call

The Big Short und Rouge Trader sind jedoch zwei Filme, die ich jedem unbedingt empfehlen kann. Diese zwei Filme beruhen auf Tatsachen und sind fachlich gut gemacht. Zusätzlich trägt die Finanzbranche selbst dazu bei, diese Art von Geschäften mit komplizieren Wörtern zu spicken und vermittelt so den Eindruck, dass es sich hier um Raketenwissenschaften handelt.

Was sind Termingeschäfte?

Termingeschäfte sind vom Prinzip her einfach und jeder hat schon mal welche getätigt. Bestellen wir zum Beispiel ein neues Auto, welches eine lange Lieferzeit hat, kaufen neue Möbel, die erst in 6 Monaten geliefert werden oder buchen eine Reise für das nächste Jahr, dann wir haben einen Kauf auf Termin getätigt.

Wir verpflichten uns dabei, eine bestimmte Ware zu einem bestimmten Zeitpunkt zu einem bestimmten Preis zu kaufen. Der Verkäufer verpflichtet sich im Gegenzug, uns die gewünschte Ware, zu dem vereinbarten Zeitpunkt und dem vereinbarten Preis an zu übergeben. Ok das war einfach, oder? Jetzt könnte ich hier den Artikel beenden und Sie wüssten, was Termingeschäft sind.

Aber sehen wir uns das Thema nun etwas tiefgründiger an.

Ein kurzer Ausflug in die Vergangenheit

Warentermingeschäfte sind seit Jahrtausenden eines der wichtigsten Handelsinstrumente für Käufer und Verkäufer von Gütern. Tongefäße und Schreibtafeln aus den Jahren 4000 – 4500 v. Chr. aus dem früheren Mesopotamien weisen darauf hin, dass dort schon Termingeschäfte getätigt wurden. Ebenfalls gibt es aus den Jahren 1700 v. Chr. Aufzeichnungen aus dem babylonischen Reich und in dem bekannten „Codex Hammurapi“ Hinweise auf den Handel mit Termingeschäften. Um 1180 n. Chr. wurden in Champagne, Frankreich zwei bis dreiwöchige Handelsmessen abgehalten, auf welchen es verbriefte Kontrakte bezüglich des Austausches von Gütern gab.

Als erste Warenterminbörse wird die Amsterdamer Börse gesehen, gegründet im Jahr 1602. Die weltbekannte und erste gut dokumentierte Spekulationsblase unserer Zeit, die sogenannte „Tulpenmanie“ oder „Tulpenblase“ spielte sich dort ab. Um 1697 wurde die „Dojima Rice Exchange“ in Osaka, Japan gegründet, die erste richtige Futures Börse mit Kontrakten auf Reis. 1848 folgte in Chicago die CBOT (Chicago Board of Trade), die bis heute einer der wichtigsten Börsen überhaupt ist.

Aber kommen wir zum trockenen Teil, der genaueren Erklärung.

Ein Termingeschäft ist die Verpflichtung einen bestimmten

- Wert, zu einem bestimmten

- Preis, zu einem bestimmten

- Zeitpunkt, an einem bestimmten

- Lieferort zu kaufen oder verkaufen.

- Käufer und Verkäufer haben gleiche Rechte und Pflichten.

Das Beispiel aus dem Lehrbuch

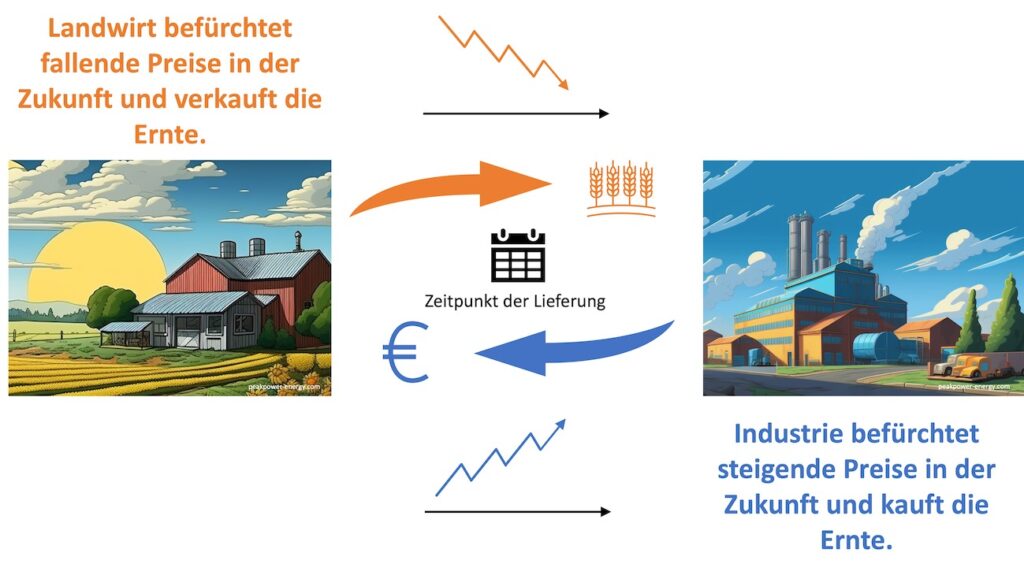

Angenommen ein Landwirt erwartet in 6 Monaten eine gute Weizenernte. Die aktuellen Preise für Weizen würden dem Landwirt zur Deckung all seiner Kosten reichen und zusätzlich einen Gewinn bescheren. Der Landwirt ist außerdem drüber besorgt, dass weltweit die Weizenernten sehr gut ausfallen könnten.

Das hätte vermutlich fallende Weizenpreise zur Folge.

Der Landwirt beschließt, seine zukünftige Ernte zu einem bestimmten Zeitpunkt in der Zukunft zu verkaufen. Damit hat sich der Landwirt vor einem Preisverfall abgesichert und hat Planungssicherheit für die nächsten Monate. Erwartet der Landwirt weltweit eine schlechte Weizenernte, hätte er vermutlich mit dem Verkauf noch gewartet. Er könnte dann schließlich seine Ernte zu höheren Preisen verkaufen und seinen Gewinn dadurch erhöhen.

Auf der Gegenseite steht die Lebensmittelindustrie als Käufer des Weizens. Sie steht vor den gleichen Überlegungen wie der Landwirt, nur genau andersherum, nämlich aus Sicht des Käufers. Geht das Industrieunternehmen von höheren Preisen in der Zukunft aus, würde es sich die jetzigen Preise sichern. Es braucht schließlich den Rohstoff Weizen, um diesen dann weiter verarbeiten zu können. Erwartet das Unternehmen fallende Weizenpreise, würde es mit dem Kauf der Ware wohl noch warten.

Welche Terminbörsen für Futures gibt es?

Die bekannteste und größte Terminbörse ist die CME Group aus Chicago. Sie beinhaltet vier Börsen:

- CME Chicago Mercantile Exchange

- CBOT Chicago Board of Trade

- NYMEX New York Mercantile Exchange

- COMEX The Commodity Exchange Inc

An diesen Börsen werden u. a. folgende Futures gehandelt: Weizen, Mais, Soja, Erdöl, Erdgas, Rind, Schwein, Reis, Holz, Gold, Kupfer, Platin, Anleihen, Indizes, Bitcoin, Hafer, Silber, Währungen, uvm.

Die Geschichte dieser Terminbörse geht zurück bis ins Jahr 1848. Zeitweise gab es auch mal das Chicago Butter and Egg Board und ja, es wurden dort tatsächlich Butter & Eier gehandelt (1898).

Weitere relevanten Terminbörsen sind:

- Zhengzhou Commodity Exchange

- Shangahai Futures Exchange

- National Stock Exchange India

- Eurex (Europeak Exchange)

- ICE (Intercontinal Exchange)

- Moscow Exchange

- BM&FBovespa Brazil

- Dalian Commodity Exchange

Terminmärkte oder genauer „Futures Market“

Futures werden an einer Börse gehandelt, sind fest reguliert, standardisiert und sehr transparent. Wie in unserem obigen Beispiel schon erwähnt, sind Futures an einem in der Zukunft (Future) liegenden Zeitpunkt zu erfüllen. Die englische Sprache trifft es hier sehr wörtlich mit der Bezeichnung „Futures Market“ also nichts anderes als „zukünftiger Märkt“. Bei Futures ist genau definiert, welche Qualität, welche Menge, welcher Ort und zu welcher Zeit (Datum) eine Ware geliefert oder abgenommen werden muss. Die genauen Spezifikationen der Ware lassen sich an jeder Börse nachlesen.

Wie so eine Produktspezifikationen im Strom aussieht, habe ich in diesem Artikel beschrieben.

Futures werden meist genutzt, um sich abzusichern und bei Futures kommt es nur selten zur tatsächlichen Lieferung des Produktes (underlying). Futures werden meist „finanziell erfüllt“ (cash settlement).

Long und Short gehen

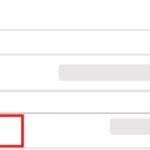

In unserem Beispiel oben, würde der Landwirt einfach einen Futures Kontrakt auf Weizen an der Börse verkaufen (Short gehen). Er „wettet“ also auf fallende Preise und sichert sich so den aktuellen Preis.

Vielleicht merken Sie, wie absurd das Wort „wetten“ in diesem Zusammenhang klingt. Doch oft wird der Terminhandel mit „Wetten“ in Verbindung gebracht.

Da der Landwirt physisch Weizen besitzt, ist er von Haus aus Long in Weizen. Das ist wichtig zu verstehen. Wenn Produzenten einer Ware Short gehen, sichern sie den aktuellen Preis ab. Jetzt kann der Bauer sein Weizen bis zum Ende der Laufzeit des Futures, wann immer er will, verkaufen.

Verkauft er seinen Weizen und der Preis von Weizen fällt, gleicht der Gewinn aus dem Future seinen Verlust aus. Ist der Preis von Weizen in der Zeit gestiegen, so hat er einen Verlust im Future, der vom Gewinn aus dem Verkauf von seinem Weizen ausgeglichen wird.

Cash Settlement vs. Physical Delivery

Forwards & Futures können physisch geliefert oder rein finanziell erfüllt werden (Barausgleich / Cash Settlement). Finanziell erfüllt bedeutet, dass der Gewinn oder der Verlust aus der Position ohne eine physische Lieferung finanziell glattgestellt wird. Wie im Beispiel oben erklärt.

Der Spotmarkt

Im Gegensatz dazu steht der Spot- / Kassamarkt. Hier erfolgt die Lieferung sowie die Bezahlung sofort. Wie eine Spotmarktbeschaffung im Strom aussehen kann, habe ich in diese Artikel beschrieben.

Finanziell abgesichert werden Termingeschäfte durch die Börse selbst, da die Börse der Gegenpart für Käufer oder Verkäufer ist. Die Börse sorgt also dafür, dass es kein Ausfallrisiko gibt. Ein Instrument dafür ist die sog. Margin (Sicherheitsleistung) und die dahinter stehende Clearingstelle.

Die Margin: Sicherheitsnetz der Börse und der gewaltige Hebel

Die Margin ist eine Sicherheitsleistung, die beim Eröffnen einer Kauf- oder Verkaufsposition zu hinterlegen ist. Für den Handel mit Futures ist ein Margin-Konto erforderlich und je nach Börse und Ware eine Händlerzulassung. Die Höhe der Margin pro Produkt legt die Börse täglich fest. Je volatiler ein Wert, umso höher die dafür erforderliche Margin.

Als erstes wird eine Initial Margin benötigt. Das bedeutet ein bestimmter Barbetrag auf dem Handelskonto. Dieser dient dazu, um überhaupt eine Position eröffnen zu können. Einfach gesagt, es muss genug Geld auf dem Konto sein. Die Margins an der CME beispielsweie betragen zwischen 3 – 12 % des eigentlichen Warenwertes.

Ist die Ware zum Beispiel 100.000 € zum Kaufzeitpunkt wert, so müssen bei 5 % Initial Margin nur 5.000 € auf dem Konto vorhanden sein. Das heißt, mit 5.000 € bewegt man im Hintergrund 100.000 €, also das 20-Fache des eingesetzten Kapitals.

Dieser Hebel der Margin ist wichtig zu verstehen und dazu kommen wir später noch.

Margin – ein gefährliches Spiel?

Was ich häufig über den Handel auf Margin höre ist, dass dieser Art von Hebel sehr gefährlich sei. Schließlich bewegt man mit wenig Einsatz sehr viel Geld. Weiterhin kontrolliert man dadurch eine Ware oder einen Rohstoff. Dies kann zu Fehlallokationen und zu Blasenbildungen führen.

Die Margin sollte deswegen viel weiter erhöht oder sogar auf 100 % gesetzt werden. Verständlich so zu argumentieren, doch wieder kommt tägliche Leben ins Spiel. Der Großteil der Menschen nutzen quasi eine Margin, sobald sie einen Kredit aufnehmen oder ihr Konto überziehen. Kaum einer zahlt sein Haus oder einen Neuwagen bar. Kauft man Möbel oder eine Küche oder neuste Technik auf Kredit, gelten dieselben Kritikpunkte wie bei dem Kauf auf Margin. Mehr noch, denn der Hebel bei Krediten ist weitaus höher als bei jeder Margin. Stichwort 0%-Finanzierung. Noch mehr Hebel geht kaum.

Egal ob

- Giralgeldschöpfung der Banken

- Staatsverschuldung über Anleihen

- Kreditaufnahmen von Privatpersonen oder Unternehmen,

unsere gesamte Wirtschaft besteht aus Schulden und Hebel. Die Margin garantiert jedoch im Gegenzug eine Ausfallsicherung und schützt dadurch Käufer sowie Verkäufer.

Beispiel Marginhandel bei Futures

Nach dem Kauf der Ware darf der Kontostand nicht unter die sogenannte Maintenance Margin fallen. Diese dient zum Aufrechterhalten der Position. Fällt der Kontostand nun unter die benötigte Maintenance Margin, gibt es den berühmten Margin Call. Entweder man schießt Geld nach, oder die Position wird vom Broker geschlossen. Das dient zum Schutz des Liefer- bzw. Zahlungsausfalls. Das Risiko des Zahlungsausfalls einer Partei trägt die Börse bzw. das dahinterstehende Clearinghaus.

Der Margin Call – Der Alptraum des Händlers

Beispiel (keine Empfehlung).

1 Kontrakt WTI Öl (Crude Oil, Kürzel CL, Long Position)

- Kauf zu 90 $

- Kontraktgröße = 1.000 Barrel. (Multiplikator = 1000)

- Wert des Futures: 90.000 $ (90 $ x 1.000 Barrel)

- Maintenance Margin beträgt 5.000 $ (um die Position halten zu können)

- Das Konto verfügt über Barmittel von 8.000 $.

Ein paar Tage nach dem Kauf fällt Öl um 5 $. Das bedeutet, dass die Position um 5.000 $ gefallen ist (5 $ × 1.000 Barrel). Die Barmittel sinken von 8.000 $ auf 3.000 $.

Benötigt werden aber 5.000 $ um die Position weiterhin halten zu können. Bei dem Unterschreiten dieser Margin kommt nun umgehend der Margin Call mit der Aufforderung mindestens 2.000 $ nachzuschießen. Können die 2.000 $ nicht gezahlt werden, um wieder 5.000 $ zu erreichen, so ist man gezwungen die Position zu schließen oder es droht die Zwangsliquidierung. Der Alptraum eines jeden Händlers.

Der Domino Effekt

Wir lernen in dem Beispiel des Margin Calls zwei Dinge.

Erstens: Man benötigt relativ wenig Geld, um viel Geld zu bewegen. Allerdings ist die Ausfallsicherheit gegeben, sowohl für den Käufer als auch den Verkäufer.

Zweitens: Depots, Fonds, Pensionskassen etc. haben sehr viele Positionen im Portfolio. Diese Positionen laufen auf Margin Konten.

Kommen einige dieser Positionen unter Druck, z. B. durch Verwerfungen an den Märkten, müssen Positionen liquidiert werden. Liquidiert bedeutet in dem Fall, Werte zu verkaufen, um weiterhin liquide zu bleiben. Das führt dazu, dass es ein Überhang an Verkäufern gibt, die auf eine geringe Käuferanzahl trifft. Liquidationen führen dazu, dass mehr Positionen von anderen Depots, Fonds, Pensionskassen, in Bedrängnis kommen. Eine Abwärtsspirale beginnt und so ziemlich alles beginnt zu fallen.

Wenn es in den Medien also heißt, dass ein Fond, eine Großbank usw. „unter Druck“ ist, dann bedeutet das meist, sie stehen kurz vorm Margin Call. Das kann zu einem Dominoeffekt führen und andere sprichwörtlich mit in den Abgrund reißen.

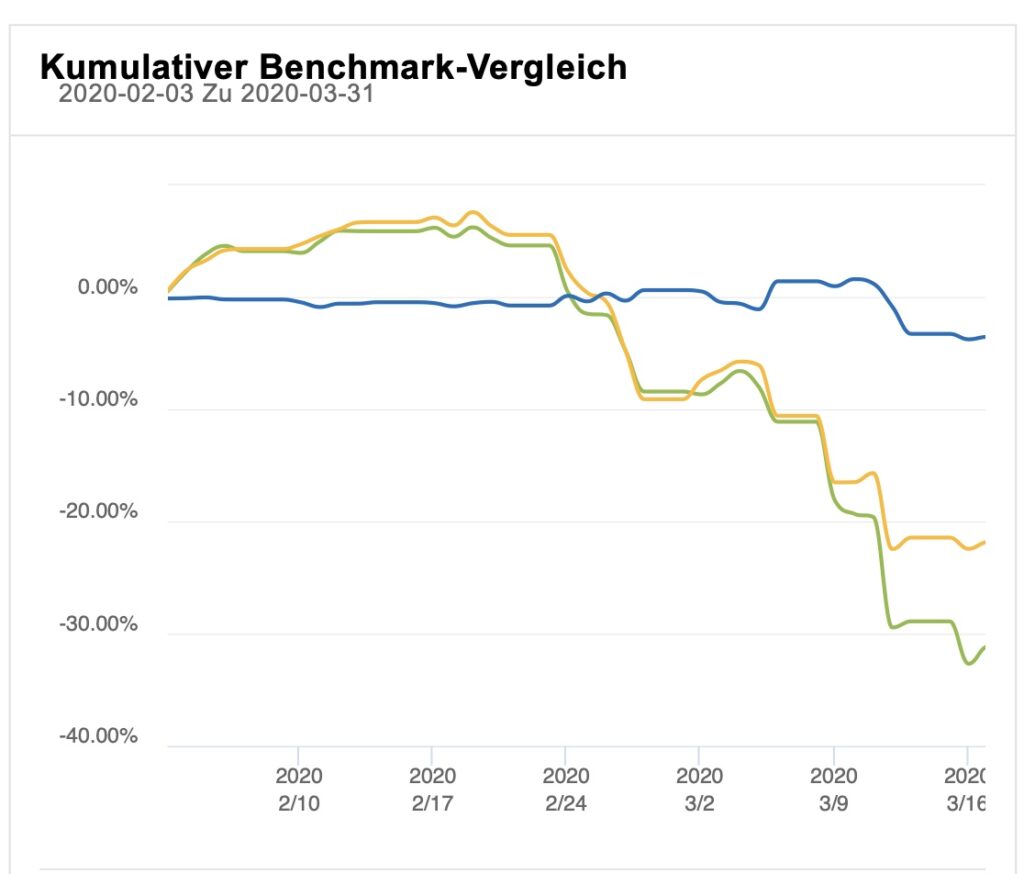

Corona-Crash – dank Termingeschäften kein Problem für mich

Ich kann mich noch gut an den Corona-Crash erinnern. Es fiel einfach alles, egal ob Anleihen, Edelmetalle, Aktien, Rohstoffe oder Krypto-Währungen. Da ich mein Portfolio im Vorfeld und auch während dem Crash mit Optionen abgesichert hatte, konnte ich mir das Spektakel in Ruhe von der Seitenlinie ansehen. Mein Portfolio konnte ich dadurch vor einem großen Drawdown schützen – zum Glück.

Das kann ja jeder behaupten..

Da haben Sie recht, doch wie steht es so schön auf meiner Webseite, „skin in the game“ und „practice what you preach“. Da bin ich jetzt wohl einen kleinen Beweis schuldig.

Hier sehen Sie meinen privaten automatisch generierten Kontoauszug über die Zeit vom Februar bis März 2020. Der Crash begann am 21.02 und fand seinen Tiefpunkt am 23.03.20. In dieser Zeit verloren die Märkte mehr als 30 % an Wert. Meine Portfolioperformance in diesen zwei Monaten betrug -0,61 %. Ich habe fast ausschließlich Futures und Optionen gehandelt während dieser Zeit.

Meine Trades in dieser Zeit:

10 & 30-jährige US-Staatsanleihen, Einzelaktien, Kanadischer Dollar, Japanischer Yen, Schweizer Franken, Britisches Pfund, Euro, US-NaturalGas, WTI-ÖL, Zucker, Kaffee, Sojabohnen, Weizen, Volatilität, Gold, Silber und verschiedene Indizes. Also eine breite Palette an Produkten und einige Trades waren als Portfolioabsicherungen konzipiert.

Die relevanten Kontodaten und ein paar meiner Einkommensstrategien sind selbstverständlich geschwärzt, genau wie die Euro-Beträge. An der Anzahl der Future-Kontrakte und Optionen können Sie allerdings erkennen, dass es sich hier um kein Spielzeugkonto handelt, sondern ein Konto mit Portfoliomargin. Wie schon erwähnt, steigt die Margin bei hoher Volatilität und wir sahen teilweise eine noch nie da gewesene Volatilität der Märkte.

Sollten Sie ein Seminar- oder ein Coaching bei mir buchen, zeige ich auf Wunsch gerne ungeschwärzte Daten.

Meine Portfolio im Corona Crash war dank Futures und Future-Optionen abgesichert

Vorsicht vor falschen Propheten

Ich zeige den Kontoauszug, da es leider in der Branche viele Leute gibt, die entweder selbst nie mit ihrem eigenen Geld gehandelt haben, oder Ihnen Sachen aus Lehrbüchern erzählen, ohne sie selbst praktisch angewendet zu haben. Richtig Auto zu fahren, lernt man schließlich nicht auf der Playstation, sondern nur durch Praxis.

Bevor ich gelernt habe, wie man richtig handelt und sein Portfolio absichert, musste ich mehrfach Lehrgeld bezahlen. Durch diese Erfahrungen lernt man allerdings, worauf es wirklich ankommt – das richtige Risikomanagement.

Was sind Forwards?

Forwards werden im Gegensatz zu Futures nicht an einer Börse gehandelt. Forwards werden OTC (over the counter) gehandelt, das heißt „über den Tresen“ also mit einem anderen Handelspartner. Forwards sind nicht fest reguliert und nicht standardisiert. Individuelle Vereinbarungen & Verträge müssen also geschlossen werden. Im Energiehandel gibt es z. B. „EFET-Standartverträge“ (European Federation of Energy Traders). Diese Art von Verträgen erleichtert die Vertragsgestaltung für beide Parteien erheblich. Bei Forwards muss keine Margin hinterlegt werden. Forwards werden häufig erst bei oder während der Lieferung bezahlt. Somit tragen beide Parteien des Geschäfts das Ausfallrisiko des jeweils anderen.

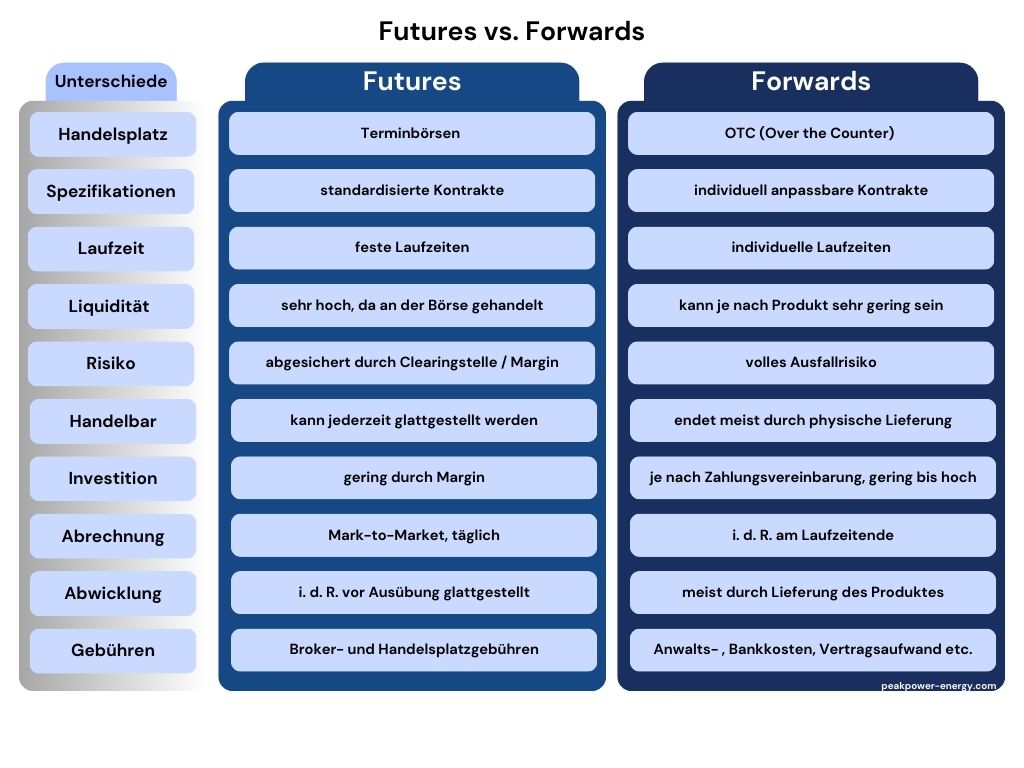

Unterschiede zwischen Futures und Forwards

Es gibt auch sogenannte „Non-Deliverable Forwards (NDF)“. Das sind Forwards, die im Vorfeld nicht zur Lieferung bestimmt sind. NDF kommen zum Einsatz, wenn staatliche Vorgaben es nicht erlauben gewisse Dinge, wie z. B. Währungen frei zu handeln. Um dennoch internationale Investments und Geschäfte in diesen Ländern tätigen zu können, die über illiquide Währungen verfügen, werden NDF genutzt. Mit diesen Non-Deliverable Forwards werden Währungsrisiken abgesichert, da man die eigentliche Währung nicht frei tauschen kann.

Beispiel für NDF Märkte sind:

- Argentinische Peso

- Brasilianische Real

- Chinesische Renminbi

- Indische Rupie

- Süd Korea Won

- Taiwan Dollar

- Ägyptisches Pfund

Ein Praxisbeispiel für das Hedging mit Termingeschäften

Die Lufthansa braucht für ihre Flotte Treibstoff für mehrere Milliarden Euro. Für die Lufthansa ist Treibstoff einer der größten Kostenpunkte. Somit ist die Entwicklung am Ölmarkt sehr wichtig, da der Preis von Kerosin bzw. Jetfuel mit dem Ölpreis korreliert.

Vermutet die Lufthansa einen für das Unternehmen guten Preis, wird über ein Termingeschäft Treibstoff eingekauft. Ein guter Preis bedeutet, dass LH kostendeckend fliegen kann und eine Planungssicherheit über die zukünftigen Kosten hat. Das nennt man Hedging (Absichern).

Kosten für z. B. Personal, Wartung, Maschinen, Flughafenentgelte etc. unterliegen im Gegensatz zu den Treibstoffpreisen keinen hohen und vor allem keinen täglichen Marktschwankungen. Zusätzlich kann ein „günstiger“ Einkauf gegenüber der Konkurrenz einen enormen Wettbewerbsvorteil bringen. Ein zu teurer Einkauf hingegen kann zu Wettbewerbsnachteilen führen.

Hedging der Lufthansa

Wieviel und wie stark die Airline hedged, hängt unter anderem von der jeweiligen Strategie ab, sowie von der Erwartung des benötigten Treibstoffs in der Zukunft.

- Wie viele Flugzeuge werden gebraucht?

- Welche Flugzeugtypen werden genutzt?

- Welche Strecken werden geflogen?

- Wohin entwickelt sich der Ölpreis?

Das Hedging über den Terminmarkt mit Futures/Forwards & Optionen ist sinnvoll und notwendig. Nach dem Corona-Crash und dem rasanten Verfall des Ölpreises, war das Hedging für die Airlines jedoch eine massive Belastung. Es sind nicht nur kaum mehr Flugzeuge geflogen, sondern die Airlines mussten die nicht benötigten, aber im Vorfeld eingekauften Treibstoffmengen zu einem sehr niedrigen Preis verkaufen. Es entstanden dadurch enorme Verluste und der Großteil der Airlines konnten, durch mangelnde Liquidität nicht von dem historischen Preisverfall an den Rohstoffmärkten profitieren.

Die goldene Mitte im Hedging?

Ein rasanter Preisverfall kann ebenso schädlich sein (überhedged) wie eine rasante Preissteigerung (unterhedged). Das genannte Beispiel für Hedging kann man stellvertretend für viele Unternehmen und Industriezweige hernehmen.

Was für die Lufthansa Treibstoff ist, ist für

- Starbucks und Tchibo der Kaffeepreis

- Lindt und Ritter der Kakaopreis

- VW und BMW der Stahlpreis

- Coca-Cola und Pepsi der Zuckerpreis

Für all diese Unternehmen sind Termingeschäfte und Absicherungen überlebenswichtig. Mit welchen Strategien Unternehmen ihre Energiepreise absichern können, habe ich zum Beispiel in diesem Artikel beschreiben.

Preisstabilität durch Hedging mit Futures und Forwards

Hedging ist der Grund, warum stark gestiegene oder gefallende Preise von Rohstoffen, erst mit einem Zeitversatz von Wochen oder mehreren Monaten bei den Endverbrauchern ankommen. Häufig lese ich in den Medien, wenn der Preis für ein Rohstoff stark fällt, warum die „gierigen Konzerne“ nicht sofort die Preise senken. Im Gegensatz dazu, habe ich noch nie gelesen, warum denn die „ungierigen Konzerne“, die Preise nicht sofort erhöhen, da schließlich die Preise doch stark gestiegen sind.

Energiekonzerne haben dabei noch einen besonderen Umstand zu managen, wenn es um den Einkauf von Strom geht. Da Strom im Gegensatz zu anderen Gütern nicht lagerbar ist, müssen die Versorger mit ihren Absatzprogosen so genau wie möglich liegen. Ansonsten müssen sie Mengen zu- oder abverkaufen. Bei jedem Zu- oder Abverkauf gibt es Marktpreisrisiken. Geht ein Unternehmen Pleite oder die Wirtschaft erleidet einen Einbruch, müssen bereits beschaffte Mengen verkauft werden. Dabei entsteht das Risiko, dass der Preis deutlich unter dem Kaufpreis liegt und somit beim Abverkauf ein Verlust entsteht. Ähnlich bei wie beim Beispiel mit der der Lufthansa.

Strategien für den Stromeinkauf

Unternehmen können aus verschiedenen Einkaufsstrategien für Strom wählen. Das sind Strategien wie zum Beispiel eine Tranchen-, Index-, Spotmarkt-, Indexbeschaffung oder ein eigenständiges Portfoliomanagement von Industriekunden.

Termingeschäfte – mehr als nur ein Spekulationsobjekt

Termingeschäfte spielen in der Weltwirtschaft eine entscheidende Rolle. Sie bieten die Möglichkeit sich gegen Preisschwankungen abzusichern und sorgen für Planungssicherheit und Stabilität. Entgegen ihrem Ruf als reines Spekulationsobjekt sind Futures und Forwards ein essenzielles Werkzeug für das Risikomanagement. Eine effiziente Funktionsweise der globalen Märkte wäre ohne Termingeschäfte schwer vorstellbar.